保険見直しのタイミングはいつがいい?見直しポイントや注意点を解説

生命保険は一度契約したら終わりではなく、定期的に見直す必要があります。その理由は、環境の変化に応じて必要な保障内容が変わるからです。

では、保険の見直しはいつ、どのようなことに気をつけて行えばよいのでしょうか。

本記事では、保険見直しのタイミングや見直す際に注目すべきポイント、注意点を解説します。保険料は家計の支出に占める割合が大きいため、見直しによって保険料を下げることができれば、家計改善にもつながります。

保険見直しのポイントを押さえて、自分にあった保険を選びましょう。

保険の見直しで得られるメリット

保険を見直すことで得られるメリットとして、まずコスト削減が挙げられます。

保険商品の見直しや保険会社の乗り換えで、保険料が下がる場合もあるため、積極的に商品の比較検討をしてみましょう。

また、医療技術の発展や法制度の改正を含め、時代の変化によって保険商品の内容も変わり続けます。保険を見直すことによって、より時代に沿った内容の保障を受けられる点もメリットといえるでしょう。

生命保険を見直すタイミング

人生には、節目ごとに区切られた段階があり、これをライフステージといいます。生命保険は、自分や家族のライフステージの変化にあわせて見直すのがおすすめです。

この章では、各ライフステージでおすすめの保険を解説します。

就職や自立するとき

「新社会人として働きはじめた」「親元を離れ自立した」ときは、保険の加入を検討するよいタイミングです。

まだあまり家計に余裕がない時期かもしれませんが、公的医療保険制度以外で保険をかけておきたい人には、保険料を抑えながらもリスクに備える医療保険がおすすめです。

若いうちに契約すると月々の保険料を安く抑えられる場合が多いので、将来を見据えて加入しておくのもよいでしょう。

家族が増えたとき

結婚後、子どもがいない共働きの夫婦であれば、抱えるリスクは独身世帯とさほど変わりません。備えを確保しておきたい場合は、医療保険や、お互いの葬儀費用をカバーする保険に加入しておくとよいでしょう。

子どもが生まれた場合は、万が一の事態に備えて死亡保険を検討しましょう。子どもが十分な教育を受けられるよう、教育資金をカバーする保険もあると安心です。

子どもの独立などで世帯人数が減ったとき

結婚や出産で家族が増えるのとは反対に、子どもの独立・離婚・死別などで世帯人数が減ることもあります。変化に応じて保障内容を見直し、不要な保障は削りましょう。必要に応じて、受取人の変更も忘れずに行ってください。

家族のためから自分の老後のために、保険に加入する目的の視点をシフトするとよいでしょう。

老後

老後においても保険の見直しは必要です。

例えば、遺族が相続税の支払いで困らないよう、死亡保険で備える方法も検討してみましょう。

老後は、退職をはじめ収入減となるライフイベントが発生する時期でもあります。場合によっては病気やケガによる治療費などがかかることもあるため、経済的な観点からみると、長生きがリスクという考え方もあります。

医療保障や介護保険を手厚くしたい人も多いと思いますが、高齢で保険に新しく加入する際の保険料は高く設定されている場合が多いため、注意が必要です。

リスクに対する備えは、預貯金や資産運用で賄うことも視野に入れてみましょう。

豊かな老後を送るためには保険を見直し、収支のバランスにあった保険料・保障内容を考えることが大切です。

保険を見直すときのポイント

保険を見直すときは、5つのポイントに注目しましょう。

それぞれのポイントを詳しく解説します。

保障内容に過不足がないか

保険を見直すときには、加入する目的を明確にして保障内容が適切であるかを確認することが大切です。

必要な保障は家族の状況やライフステージの変化によって変化します。公的保険や貯蓄でまかなえる部分を明確にし、必要最低限の保障内容に見直すことで保険料を抑えられる可能性があります。

ただし、保障内容が不足していると万一のときに十分な保障を受けられなくなるので、過不足がないように注意しましょう。

保障金額が十分か

必要な保障をつけていても、保障金額が不足していれば万一のときに経済的に困ってしまいます。そのため、保障金額を設定するときは、家族の状況や家計を考慮して、万一のときに安心できる金額に設定しましょう。

ただし、保障金額を高く設定しすぎると保険料の支払いが家計の負担になってしまうため注意しましょう。

保険期間が適切か

保険には、一生涯保障が続く終身型と、5年・10年などの一定期間の保障に備える定期型があります。一定期間だけを保障する定期型の保険では、契約期間の満了がくると保障がなくなったり、更新する必要があったりします。

更新すると保険料が上がるため、家計に負担がかからないかを考慮する必要があります。必要なタイミングで保障を受けるためにも、適切な保険期間を設定しましょう。

保険料を支払い続けられるか

保険を見直すときには、保障内容、保険金額、保険期間だけでなく、保険料を支払い続けられるかを考えることが大切です。保険料の支払いが家計の大きな負担になり、支払い続けることが難しくなると保険を解約することになります。

公的保険や貯蓄でまかなえそうな部分の保障や特約の一部をなくしたり、払込期間を長くしたりすれば、保険料を抑えられます。一般的に払込期間が長いと保険料は安くなり、短いと保険料は高くなります。

家計の負担にならない具体的な金額を把握して、無理なく支払える保険料に調整しましょう。

保険金の受取人が適切か

家族構成や生活環境の変化にともない、適切な保険金の受取人が変わるため、定期的に見直すことをおすすめします。保険金の受取人を見直すときには、誰のどんなリスクに備えたいのかを考慮することがポイントです。

例えば、独身時に受取人を両親にしていた保険は、結婚したときに受取人を配偶者に変更することを検討しましょう。保険金の受取人を配偶者に変更していなければ、万一のときに配偶者が経済的に困ってしまう可能性があるので注意しましょう。

保険を見直すときの注意点

ここからは、保険を見直すときの注意点について解説します。事前に把握しておくべきポイントとして、以下の3点が挙げられます。

・保険料・貯蓄割合・払込期間の変化に注目する

・保障額を増やす場合は新しく加入、減らす場合は減額する

・保険料の払い込みが困難になった場合、貯蓄型なら「払い済み」も検討

次の項でそれぞれ詳しく見ていきましょう。

保険料・貯蓄割合・払込期間の変化に注目する

保険の見直しでは、「保険料」「貯蓄割合」「払込期間」がどのように変わるかに注目しましょう。

保険商品を変更する場合、契約時の年齢が上がったことでもとの保険料より高くなる場合があります。保障や保険料を比較し、本当に変更する方がよいか判断しましょう。

現在の契約内容と同程度、または少し高い程度の保険料で保障が増える商品は、お得に感じられるかもしれません。しかし、貯蓄型保険では貯蓄部分の割合が減るケースもあるため、貯蓄部分がどう変化するのかを、細かく見比べ把握することが大切です。

また、保険料の払込期間が長くなると合計支出額もかさみます。払込期間の変化にも注意しましょう。

保障額を増やす場合は新しく加入、減らす場合は減額する

加入時の年齢で保険料が異なる生命保険は、途中で保障額を増やすことが困難であるため、増やしたい保障額の分は基本的に新規契約となります。

「同じ保険に入り直す」「加入中の保険契約で積み立てられていた資金を利用して新しい保険に契約転換する」「別に新規加入する」などの方法がありますので、どの方法が自分にとって有利かを考えて比較しましょう。

反対に保障額を減らしたい場合は「減額」を検討しましょう。保険の減額は、保険の一部を解約した扱いになり、保険料・保険金が減額されます。貯蓄型の保険であれば、一部解約分の解約返戻金を受け取ることができます。

なお、保障額ではなく保障内容を増減したい場合は、特約の中途付加や一部解約も可能です。取り扱いは保険会社により異なるので、相談してみましょう。

保険料の払い込みが困難になった場合、貯蓄型なら「払い済み」も検討

退職や転職で収入が減り、保険料を支払っていくことが難しくなった場合、「払い済み」の制度を活用できる場合があります。

一般的に、貯蓄型の保険を解約した場合は、解約返戻金を受け取れますが、それまでに支払った保険料の一部しか返ってこないことが多く、元本割れが発生してしまう可能性があります。

それに対して「払い済み」は、保険契約自体を継続しながら保険料の支払いをストップする方法で、その時点での解約返戻金を元に、同じ保険期間・同じ種類の保険、または養老保険に変更できる仕組みです。

保険金額はもとの契約内容より下がりますが、保障は残しておくことができます。ただし各種特約は消滅するため、注意が必要です。

この払い済みの制度を利用するには所定の条件を満たす必要があるため、利用できるかどうかは保険会社などに確認しましょう。

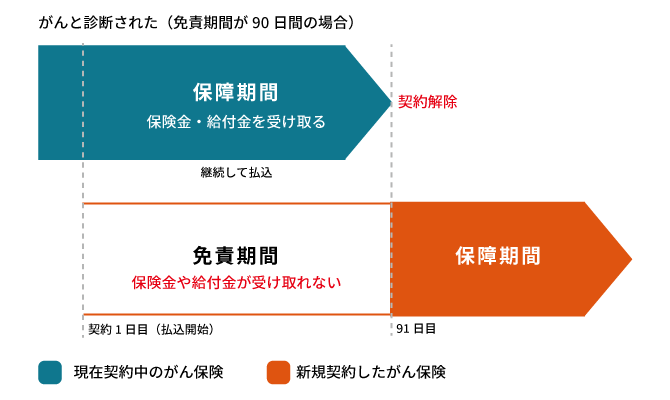

保険商品によっては免責期間がある

保険商品によっては、加入してから保障を受けることができない「免責期間」が設けられています。例えば、がん保険は免責期間が設定されているため、契約後一定期間内にがんと診断されても保障を受けられません。

免責期間は一般的に90日間に設定されている場合が多いです。そのため、保障を継続するためにも、新しいがん保険の免責期間が終了してから従来の保険を解約するようにしましょう。

保険の見直し相談はauフィナンシャルパートナーへ

保険見直しのタイミングや注意するポイントを解説してきましたが、保険の世界には専門用語も多く、商品内容について正しく理解するには時間や労力が必要かもしれません。

auフィナンシャルパートナーのauマネープラン相談なら、保険の見直しについてファイナンシャルプランナーに無料で相談ができます。

保険の見直しをはじめ、住宅ローンや教育資金、老後資金の準備など、家計のお悩みに対してご相談いただいても、費用は一切かかりません。

ご希望のお客さまには、資産の状況や将来の出来事を想定したお客さまだけの「キャッシュフロー表」も無料で作成しご提供します。お金の流れがわかりやすく記されているので、将来設計の参考にすることも可能です。

ファイナンシャルプランナーは、お金に関する悩みを解決するため、お客さまの立場になって一緒に改善策を考えます。お金のプロの視点からみて自分の家計はどうなのか、一度確認してみてはいかがでしょうか。

時間や場所はお客さまの希望にあわせて設定できるので、お気軽にお申し込みください。

どんなことが相談できる?

auフィナンシャルパートナーに寄せられているマネープラン相談は、例えば以下のようなものです。

-

- 家計管理

- 貯蓄が増えないのは家計管理が問題?

- 今の家計で将来の資金は大丈夫?

-

- 老後資金

- 老後はいくらあれば安心?

- 効率的な老後資金の貯め方を知りたい

-

- リスク管理

- 保険ってよくわからない、そもそも必要?

- 私に合った保険か調べて欲しい

-

- 住宅資金

- 住宅ローン返済計画など、最適な選択肢を知りたい

- 購入すべきベストなタイミングはいつ?

-

- 教育資金

- 希望の進路に進ませるにはいくら必要?

- 効率的な資金準備の方法を知りたい

-

- 資産形成

- 老後資産を形成したい

- 早期退職のため資産形成したい

お金のプロであるファイナンシャルプランナーが一人ひとりに合わせたキャッシュフロー表を作成し、お金に関するお悩み解決をサポートいたします。

auフィナンシャルパートナーなら

安心の品質!

-

お客さま満足度93.9%

私たちのサービスを実際に受けたお客さまの満足度は93.9%の評価を頂いています。

身近な節約から資産形成まで、お金の悩みは人それぞれ。さらにライフステージによって悩みも変化します。

お金のプロの視点から一人一人が安心し、豊かに過ごすために何度でも無料でアドバイスいたします。 -

累計相談件数15万件

当社は開業から5年で累計相談件数が15万件以上のサービスを提供してきました。

あなたが初めてではありません。

お金のプロとしての知見、そして15万件以上のご相談実績から安心してお金の悩みをご相談いただけると思います。 -

全国対応

お客さまがご都合の良い場所まで、私たちがお伺いします。

お金の相談をするために時間をかけて移動したり、慣れない場所で相談する必要はありません。

安心できる場所で、落ち着いて、お金に関するお悩みをお話いただけます。

気兼ねなくご要望をお聞かせください。

auフィナンシャルパートナーへの

ご相談の流れ

-

Step.1 相談予約

「予約ボタン」より必要事項とお電話希望時間帯、相談内容をお申込ください。

-

Step.2 予約のご確認

ご相談の日時、場所、相談内容などをオペレーターがお電話で確認させていただき、予約は完了となります。

-

Step.3 ご相談

お客さまのお悩みを解決するため、お金のプロに何度でも無料でご相談いただけます。

保険は加入してからも見直しが必要

生命保険は、加入した後もライフステージが変化するごとに見直すことが大切です。保険商品や保障内容を変えることで保険料が下がる可能性があります。

保険の専門分野については、お金のプロであるファイナンシャルプランナーへの相談も検討してください。ファイナンシャルプランナーは、豊富な知識でお客さまに必要な情報を提供し、家計の疑問やお悩みを解決に導くサポートを行います。

auフィナンシャルパートナーのauマネープラン相談では、ファイナンシャルプランナーへの相談は何回でも何時間でも無料です。ぜひご活用ください。

カテゴリ

ピックアップ | 家計見直し・教育資金

ピックアップ | 住宅ローン

ピックアップ | 保険見直し

ピックアップ | 資産形成・老後資金

カテゴリ別人気ランキング

- 家計見直し・教育資金

- 住宅ローン

- 保険見直し

- 資産形成・老後資金